Avant de faire une déclaration pour le Crédit d’Impôt Recherche (CIR), le Crédit d’Impôt Innovation (CII) ou le statut de Jeune Entreprise Innovante (JEI), une entreprise peut solliciter l’avis de l’administration via un rescrit. Ce processus permet de clarifier la conformité aux critères requis. Mais comment procéder pour faire cette demande ? Qui contacter ? Quelles sont les principales différences entre un rescrit CIR/CII et un rescrit JEI ?

Contexte

Le Crédit d’Impôt Recherche (CIR), lancé en 1983, est une mesure clé pour soutenir les entreprises françaises dans leurs projets de Recherche et Développement (R&D), permettant de financer partiellement leurs dépenses de R&D, indépendamment de leur taille ou secteur.

Le statut de Jeune Entreprise Innovante (JEI), établi en 2004, offre aux PME éligibles au CIR des exonérations fiscales et sociales, favorisant ainsi les projets de R&D jusqu’à leur 11e et 8e anniversaire respectivement.

Ces dispositifs peuvent faire l’objet d’un contrôle fiscal dans les 3 ans suivant leur déclaration. La sécurisation des crédits d’impôt et des exonérations JEI est cruciale pour éviter tout redressement fiscal. Pour ce faire, des outils comme le contrôle sur demande ou le rescrit fiscal sont disponibles, sujets de ce focus.

Focus sur le rescrit CIR / CII

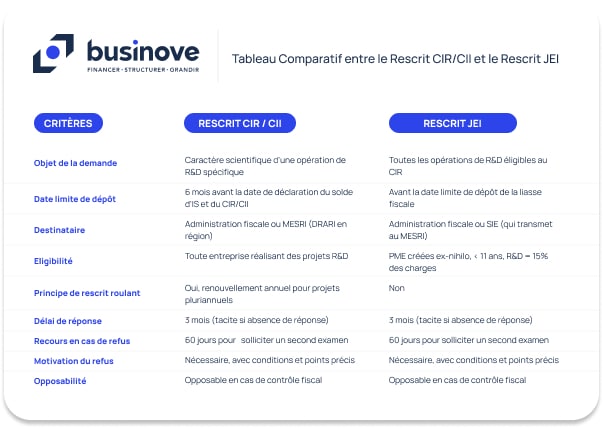

Les demandes de rescrit CIR / CII doivent être déposées au plus tard six mois avant la date limite de déclaration du solde de l’IS et du CIR/CII, et elles concernent uniquement le caractère scientifique d’une opération de R&D menée durant l’année civile en cours. Une demande distincte est nécessaire pour chaque opération de R&D que l’entreprise souhaite sécuriser. Certaines PME peuvent inclure un montant plancher des dépenses dans la demande.

Les demandes sont adressées à l’administration fiscale ou au MESRI (DRARI en région). Pour les projets pluriannuels, une entreprise peut utiliser le principe de “rescrit roulant”, renouvelant la demande chaque année pour décrire l’avancée du projet.

Exemple pour une société X

Une société clôturant au 31/12/X doit déposer sa demande de rescrit CIR/CII avant le 15 novembre de l’année X, la date limite de déclaration du solde de l’IS étant le 15 mai X+1.

Focus sur le rescrit JEI

La demande de rescrit JEI doit être soumise avant la date limite de dépôt de la liasse fiscale et peut couvrir toutes les opérations de R&D éligibles au CIR et les dépenses associées pour l’exercice concerné.

Les demandes doivent être adressées à l’administration fiscale. Pour être éligible, l’entreprise doit avoir moins de 11 ans, être une PME détenue majoritairement par des personnes physiques ou des PME elles-mêmes détenues par des personnes physiques, et consacrer 15% de ses charges déductibles à des projets de R&D.

Le rescrit peut être déposé après le début des travaux, mais avant la date limite de dépôt de la déclaration fiscale de l’exercice visé. L’avis de l’administration fiscale doit intervenir dans les 3 mois, sinon il est réputé favorable.

Si le dossier de rescrit est déposé après la date limite de dépôt de la déclaration fiscale, l’entreprise risque de ne pas pouvoir bénéficier des avantages fiscaux liés au statut de JEI pour l’exercice concerné. En général, les administrations fiscales considèrent que le dépôt tardif d’un dossier de rescrit entraîne la perte de la possibilité de bénéficier des exonérations pour l’exercice en question. Il est donc crucial de respecter les délais fixés pour éviter toute complication ou perte d’avantages fiscaux.

Exemple :

Si une entreprise clôture ses comptes au 31/12/X, elle doit soumettre sa demande de rescrit JEI avant le deuxième jour ouvré suivant le 1er mai X+1. Il est conseillé de ne pas compter sur le délai supplémentaire de télédéclaration.

Note : La définition de PME pour le statut JEI diffère de celle au sens communautaire.

Points Communs du Rescrit CIR / CII et Rescrit JEI

Délai de réponse et acceptation :

Réponse formelle : L’administration fiscale répond dans un délai de trois mois.

Réponse tacite : Si aucune réponse n’est donnée dans ce délai, l’acceptation est implicite.

Opposabilité : L’acceptation (formelle ou tacite) est opposable en cas de contrôle fiscal, à condition que la situation réelle corresponde à celle décrite.

Refus :

Motivation : En cas de refus, l’administration doit motiver sa décision en détaillant les raisons.

Recours : L’entreprise dispose de 60 jours pour demander un second examen en cas de refus.

Ces procédures permettent de sécuriser les avantages fiscaux en amont, garantissant ainsi une certaine sécurité juridique pour les entreprises concernées.

Tableau Comparatif entre le Rescrit CIR/CII et le Rescrit JEI

Un projet ? Des questions sur le statut JEI ? Faites vous accompagner par un expert avec Businove !

Auteur : Vincent Barbier – Responsable pôle Développement chez Businove